以前、金融機関における融資審査で信用格付けについて説明し、その中でCRDスコアリングによる決算書の評価について簡単に触れました。このスコアリング評価そのものを確認することは通常できませんが、信用保証協会の保証料率から自社の決算書の評価を推察することが可能です。

金融機関/銀行の融資審査2-信用格付けとの関係についてはこちら

も く じ

Toggle保証協会における保証料率決定のフローチャート

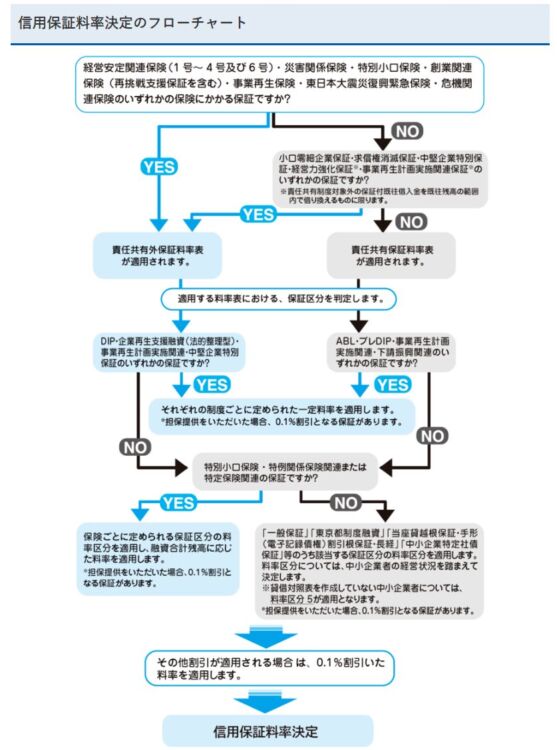

信用保証料率の決定は、下図のフローに従って行われるとされています(以下、図表は東京信用保証協会より引用)。YES/NOに従って進めることになりますが、下図の表の中段にある「適用する料率表に基づき、保証区分を判定します」が重要なポイントとなります。

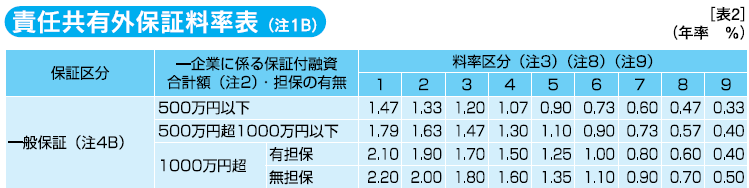

保証料率表

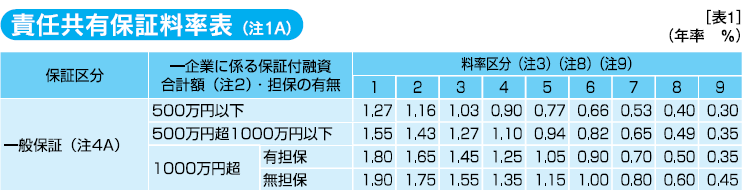

図は、東京信用保証協会における保証料率表です。保証料率区分は1~9までの9段階に分かれており、それぞれ融資金額と担保の有無に応じて保証料が決定される仕組みとなっています。

図の上段は、金融機関が20%の責任負担を負う場合の保証制度に係る料率表で、下段は金融機関が責任負担を負わない(100%保証)の場合の料率表です。

各地域にはそれぞれ基本となる保証料率がありますので、決定された保証料を各地域の信用保証協会の保証料率表と照らし合わせ、料率区分が1~9のどの区分に該当するかをご確認いただければと思います。

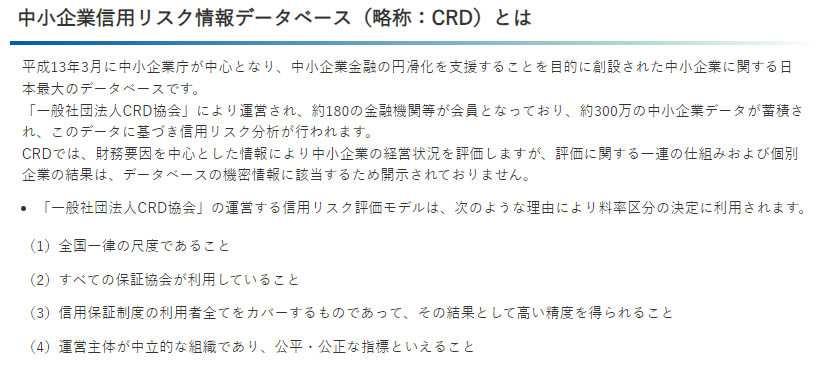

CRDによる料率区分の決定

信用保証協会における料率区分の評点が低い(1に近く、保証料率が高い)場合は、決算書の評価が低く、逆に料率区分が高い(9に近く、保証料率が安い)場合は、決算書の評価が高いという仕組みになっています。この料率区分を決定する際に、CRDが使用されています。下図は、東京信用保証協会におけるCRDに関する説明です。

下図の通り、すべての信用保証協会がCRDを利用しているため、CRDの結果と料率区分が対応しており、保証料率から自社の大まかな決算書の評価を把握することができます。

保管されている保証料の資料から、9段階の決算評価のうちどの評価になっているかを知ることができますので、この機会に確認してみてはいかがでしょうか。

最後に、政府系金融機関で2,000社以上の中小企業の融資支援と事業再生の現場に立ち会ってきた経験から、適切な財務管理と資金調達のサポートが中小企業の成長と持続可能性に不可欠であると深く理解しています。

これまでにも多くの銀行融資に関連する資金調達の支援実績があり、直近では3年間融資を受けられなかった企業様でも銀行融資を成功させた実績がございます。 資金調達や経営に関するお悩みをお持ちの経営者の方は、ぜひ弊社までお問い合わせください。