金融機関との交渉に不安を感じているあなたへ。金融機関というと、何となく難しそう、交渉も大変そうと感じるかもしれませんね。しかし、あなたの事業にとって最適なサポートを提供してくれる金融機関を見つけることは、事業の成長に欠かせないステップの一つです。

私は、2,000社以上の中小企業への融資支援経験を持ち、事業再生の現場でも数多くの経営者と共に歩んできました。相手を知ることが重要ですので、まずは金融機関の違いを理解していきましょう。

金融機関の種類

金融機関については、大きく分けると民間金融機関と政府系金融機関があります。

民間金融機関

メガバンク

メガバンクとは、国内で最大級の資産規模を持ち、幅広い金融サービスを提供する大手銀行のことを指します。これらの銀行は、大企業から中小企業まで、さまざまな規模の企業に対して融資を行っていますが、小規模向けの融資は基本的に保証協会付き融資になります。メガバンクは、通常の融資だけでなく、プロジェクトファイナンスやストラクチャードファイナンス、投資商品や海外事業に関するサービスなど、多岐にわたる金融商品を提供しています。大規模な組織であるため、一般的に業況悪化時における融資におけるスタンスは厳しいです。

地方銀行(第一地銀、第二地銀)

地方銀行は、主に特定の地域に根ざしてサービスを提供する銀行です。都市部に支店を構えておりますが、地域の経済や産業を支える役割を担っており、中小企業や地元の事業者との密接な関係を築いています。地方銀行は、地域の特性やニーズを理解しており、地域の企業を支援する意識があるため、業況悪化時でも個別の対応が比較的期待できます。地方銀行でも規模の大小があり、地域によっては与信スタンスが大きく異なり、プロパー融資に積極的なところもあれば保守的なところもあります。

信用金庫・信用組合

メガバンク、地方銀行は株式会社であるため営利法人ですが、信用金庫は信用金庫法に、信用組合は中小企業協同組合法により定められた会員及び組合員の出資による非営利法人です。1

地域密着型の運営を行っているため、地元の市場や産業の特性を深く理解しています。このため、地域に根差した事業を営む企業にとっては、そのニーズに合わせたきめ細かいサービスを受けることが可能です。中小企業や地元事業者への支援意識が高いため、融資に際して比較的柔軟な条件を設けることがあります。特に、地域貢献度や事業の将来性を重視した評価が行われる傾向にあります。地域の各種組織や事業者とのネットワークが豊富であるため、ビジネスの展開に役立つ情報提供や連携の機会を得やすいです。銀行に比べると、金融商品やサービスのラインナップが限られており、営業地域も限定されていることに留意が必要です。

政府系金融機関

日本政策金融公庫

100%政府出資の政府系金融機関です。個人の起業支援から、中小企業や小規模事業者の経営安定、さらには特定の産業への資金提供まで、幅広いニーズに応じた融資を行っています。国が支援することで、民間金融機関と比較して低利率での融資が可能となっています。融資条件や利用可能な融資商品は、時期や政策によって変更されることがありますので、最新の情報を確認することが重要です。公庫は預金を取り扱っておらず、中小企業が利用している信用保証協会の再保険も行っていることから、保証協会付き融資は取り扱っていません。

商工中金

株主が政府が約46.5%、その他株主の約53%が中小企業組合とその構成員に限定されている政府系金融機関です。改正商工中金法の法案成立・公布により政府保有株式は全部処分が決定されております。貸出先の残高の9割が中小企業向けで、資金調達もすべてが預金ではなく約3割は商工債から調達してます。2

運転資金や設備資金の融資だけでなく、保証付融資、外貨融資、経営相談、再生支援など、多岐にわたる商品とサービスを提供しています。日本政策金融公庫と異なり、預金口座はあります。

メインバンクの決め方

定性的な情報を中心に各金融機関について説明しました。メガバンクは年商が10億円を超えてから、年商3億円ぐらいまでは信用金庫・信用組合での調達が良いなどを見聞きしますが、定量的な情報から判断してみましょう。

渉外担当者一人当たりの取引先数、融資残高

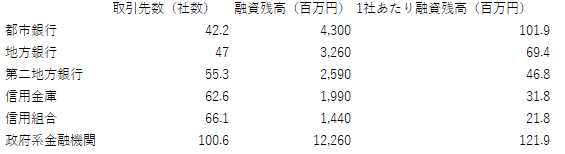

2015年のデータとなり少し情報が古いですが、下表が参考になります。3

都市銀行、いわゆるメガバンクは渉外担当者一人当たりの一企業の融資残高は約100百万円ですね。第一地銀(上表の地方銀行)は約70百万円、第二地方銀行は約50百万円弱、信用金庫は約30百万円、信用組合は約20百万円となっています(政府系金融機関については性質上メインバンクになり得ないため、いったん除外して検証を進めます)。

一般的な中小企業は1つの金融機関からすべての借入金を調達していることは稀ですので、3つの金融機関から50%、30%、20%の割合で月商の3か月分の資金を調達しているとして3パターン考えてみます。

年商1億円の企業の場合のメインバンク

年商1億円の場合では、月商3か月分の借入金なので25百万円の借り入れとなります。借入のウエイトを踏まえると12.5百万円、7.5百万円、5百万円となります。この場合では、先ほどの表と照らし合わせると、信用金庫・信用組合がメインバンクになりそうですね。仮にメインバンクの金額であっても、メガバンクの1社あたりの融資残高の7分の1程度ですから、まだこの段階では見向きもされないことがわかりますね。取引金融機関の数も状況によっては、ちょうど良いかもしれません。

年商5億円の企業の場合のメインバンク

年商5億円の場合では、月商3か月分の借入金なので125百万円の借り入れとなります。借入のウエイトを踏まえると62.5百万円、37.5百万円、25百万円となります。この場合は前述の表を見比べると、地方銀行がメインバンクになりそうですね。メガバンクだと1社あたりの融資残高には足りておらず、信用金庫・信用組合だと平均値の倍となってしまっているので、さらに成長を目指している企業にとっては金額的な制約にも引っ掛かりそうです。

年商10億円の企業の場合のメインバンク

年商10億円の場合では、月商3か月分の借入金なので250百万円の借り入れとなります。借入のウエイトを踏まえると125百万円、75百万円、50百万円となります。この場合は前述の表を見比べると、ようやく年商10億円あたりでメガバンクの1社あたり融資残高を超え、メインバンクの可能性が出ましたが、あくまで平均値の話なので、重点先とは取り扱われないと考えられます。地方銀行であれば、得意先の部類には十分入りそうですね。

結論

平均的な数値で検証したため、業種特性、所在地域、金融機関の規模などを考慮する必要がありますが目安となる物差しとなるでしょう。年商5億前後で信用金庫・信用組合から地方銀行へメインバンクを変える必要がありそうですね。またメガバンクは年商10億円が取引の一つの目安となりそうです(ただし筆者の個人的な見解ですが、中小企業においてはメガバンクからの資金調達は不要であると考えています)。もちろん、取引する金融機関の数によっても借入シェアは変わりますので、自社に見合った資金調達を行ってください。

補足:政府系金融機関の一企業当たり取引残高について

政府系金融機関の一企業当たりの融資額は、上表ではメガバンクと同等の金額でした。これにはカラクリがあり、政府系金融機関は補完金融としての立ち位置のためメインバンクにはなり得ません。従って複数から借り入れしている場合は、政府系金融機関からの借り入れウエイトが過半に満たず、民間金融機関の2~3倍の取引先を1担当者で扱っているため、必然的に1企業のロットも大きくなります。

日本政策金融公庫国民生活事業の1社あたり平均融資残高は約9百万円4、同中小企業事業の1社あたりの平均融資残高は約134百万円5、商工中金の1社あたり平均融資残高は約130百万円6となっています。肌感ではありますが、中小企業事業や商工中金の融資先は年商5億円以上で、ボリュームゾーンは15-30億ぐらいのイメージがあります(与信ウエイト20%ぐらいで当てはめてます)。国民生活事業では創業融資なども取り扱っておりますので、事業規模が小さいときには調達先として入れたほうが良いと考えられます。

- 一般社団法人全国信用金庫協会

https://www.shinkin.org/shinkin/difference/

↩︎ - 中小企業庁 中小企業庁説明資料(商工中金改革について)

https://www.mof.go.jp/about_mof/councils/fiscal_system_council/sub-of_national_property/proceedings_np/material/zaisan20230920b.pdf

↩︎ - 中小企業白書 2016 第2部 第5章 第2節 中小企業と金融機関の関係性

渉外担当者一人当たりの取引先数、融資残高より引用、作成

https://www.chusho.meti.go.jp/pamflet/hakusyo/H28/PDF/chusho/04Hakusyo_part2_chap5_web.pdf

↩︎ - 日本政策金融公庫HP 令和4年度末 1先あたりの平均融資残高https://www.jfc.go.jp/n/company/national/condition.html

↩︎ - 日本政策金融公庫HP 令和4年度末 1先あたりの平均融資残高https://www.jfc.go.jp/n/company/sme/situation.html ↩︎

- 商工中金 2023年3期ディスクロージャー誌より算出

https://www.shokochukin.co.jp/share/library/disclosure/202303.html

↩︎