以前に、弊社のお役立ち情報にて、「会社規模に応じた中小企業のメインバンクの決め方:金融機関の違いを理解する」を公開しました。

弊社のお役立ち情報の中でも、よく読まれているコンテンツでしたのでさらに深堀して解説することにしました。

理由等は後述しますが、先に結論を申し上げますと信用金庫をメインバンクとしながら、政府系金融機関である日本政策金融公庫(以下、公庫とする)から融資を受け、2か所若しくは3か所からの融資で基本的には賄うことが可能です。

も く じ

Toggle信用保証協会からの調達上限

コロナ融資などの特別な制度を除けば、信用保証協会における保証制度の一般保証では、無担保保証額が8,000万円となっております(下図は、大阪信用保証協会より抜粋)。

信用保証協会による保証枠も業種によって多少変わってきますが、月商の3か月分が目安となりますので、仮に年商3億円以下の会社はであれば月商で2,500万円であることから、月商の3か月分の融資であれば75百万円と一般保証の枠内に収まります。

また、信用金庫の1社あたりの平均融資残高も3,000万円前後であることを踏まえると、1回の融資金額も信用金庫がやりやすい範囲で収まるため、民間金融機関からの融資が5,000万円以下の状況で十分足りるのであれば、取引のメインバンクも信用金庫で問題はないと考えられます。

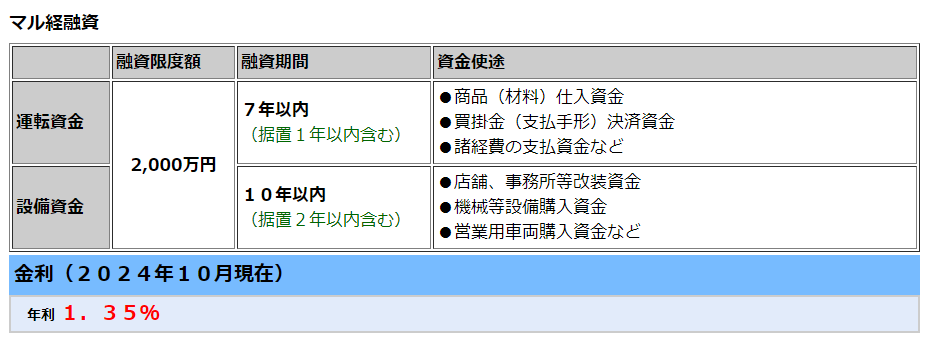

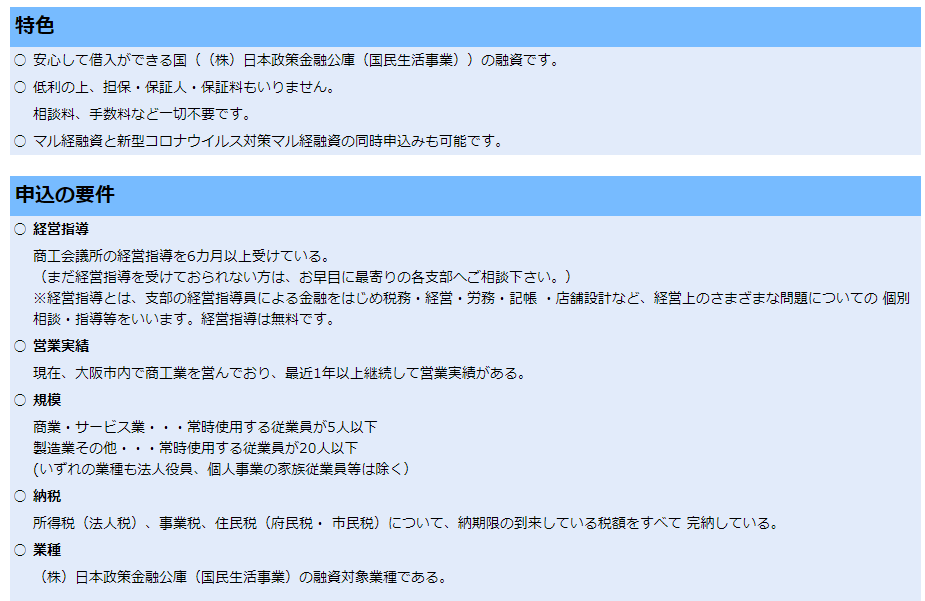

日本政策金融公庫(マル経融資)からの調達上限

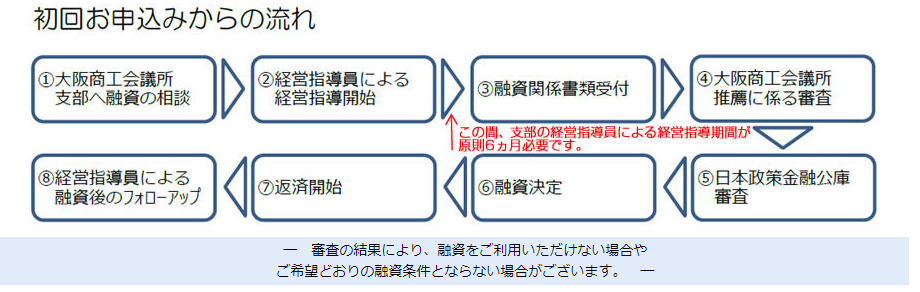

創業融資では当該マル経融資は活用できないものの、創業期以降では年商3億円以下の企業であれば、マル経融資の従業員規模要件(商業・サービス業5人以下、製造業など20人以下)に当てはまるため、マル経融資の融資上限2,000万円を活用すると良いでしょう(以下は、大阪商工会議所より抜粋)。

マル経融資においては2024年10月時点の金利であり、1.35%と金利が非常に安く、さらに無担保無保証の融資であることから、公庫のマル経融資は積極的に活用していきたいものです。もちろん、公庫からの融資であるため保証協会付き融資における保証料等もかかりません。

また、マル経融資の申し込みの流れは公庫に直接申し込むのではなく、商工会議所や商工会を通じての取り扱いとなるため、通常の公庫の申し込みと異なる点には留意が必要です。

まとめ

信用保証協会における無担保保証上限8,000万円と、公庫のマル経融資上限2,000万円を活用することで、年商3億円以下の企業の資金調達については十分賄うことができます。金融機関からの融資金が5,000万円以下であれば、信用金庫と公庫からの融資で十分です。年商3億円以下で必要な融資金が5,000万円を超えていくようであれば、信用金庫と公庫に加えて銀行などの金融機関との取引を行い、合計3社から調達していくことが良いでしょう。

当初から規模拡大を積極的に検討している場合には、段階的に信金からメインバンクを切り替えていくのではなく、当初のメインバンクを地方銀行や第二地方銀行として取引していくのも一つの手です。

現状の企業規模の状況と、今後の詳細な事業展開を踏まえて、取引すべき金融機関を決めていくのが良いでしょう。但し、保証協会の保証枠を空けておくためにも、公庫からの資金調達は欠かさず行うようにしてください。

最後に、政府系金融機関で2,000社以上の中小企業に対する融資支援および事業再生の現場に立ち会ってきた経験から、適切な財務管理と資金調達のサポートが中小企業の成長と持続可能性に不可欠であると深く理解しています。これまでにも多くの銀行融資関連の資金調達支援実績があり、直近では3年間融資を受けられなかった企業様でも、銀行融資を成功させた実績があります。

資金調達や資金繰り、経営に関するお悩みをお持ちの経営者の方は、ぜひ弊社までお問い合わせください。