前回の自己査定の考え方を基に、債務者区分について説明しました。

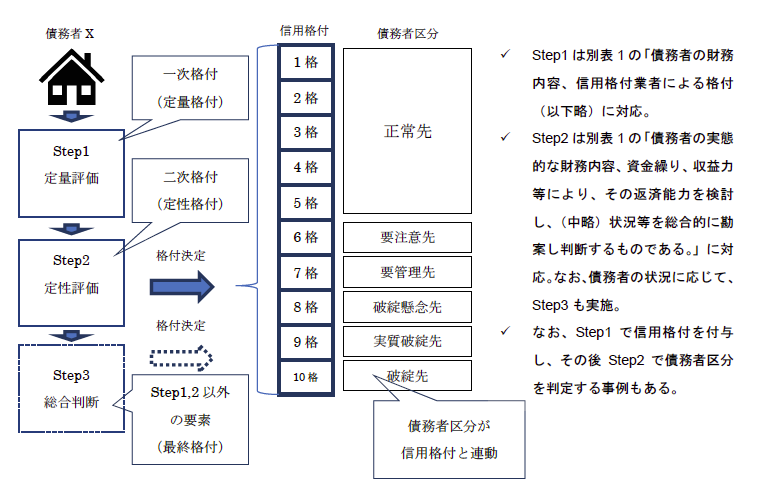

実際には、債務者区分を決定する前に、決算書のみを用いた定量的評価である信用格付けによって各企業に評点がつけられ、格付けにより順位付けが行われます。その後、定性評価などを加えた上で最終的な信用格付けが決定され、それに基づいて債務者区分が決定される仕組みです。

非常にわかりやすい図1がありますので、以下をご覧いただくと、イメージがかなり湧くのではないかと思います。

も く じ

Toggle信用格付けと債務者区分の対応関係

定量評価においては、各企業の皆様が金融機関に提出された決算書をもとに、財務分析システムに読み込ませて機械的に評点をつけるものです。その後、担当者による補正等を加えて最終的な信用格付けが決定されます。

上図の信用格付と債務者の対応関係はあくまでイメージ図と考えていただき、各金融機関によって異なる点についてご留意ください。金融機関によっては、正常先に対応する信用格付けをかなり細かく分類しているところもあるという話も聞いたことがあります。

定量評価におけるCRDスコアリング

また、定量評価の算出に際して参考となるようなイメージ図がなかったため、文字での説明となりますが、自己資本比率、流動比率、当座比率など、さまざまな財務・経営指標の比率が機械的に算出され、業界平均との比較結果が表示される仕組みです。これにより、注意が必要な項目や個別資料で確認すべき数値項目が自動的に表示され、粉飾の疑いがあるかどうかも分かるようになっています2。

一般的にはCRDスコアリングと呼ばれるものが利用されており、その簡易版として、中小機構が提供している「経営自己診断システム」というサービスは無料で活用できます。経営状態を確認したい方は、ぜひ活用してみてください。

さらに詳細なCRD分析結果を知りたい、あるいは実施してみたい方は、有料になりますが、弊社にご連絡いただければ対応いたします。

他にも、30年ほど前の古い本ですが、あらかん・キャスターデータなどの企業財務分析診断システムについて解説している書籍があり、金融機関が参照する分析表に近い内容が載っています。分析表についてさらに詳しく知りたい方には、以下の書籍をお勧めします(アフィリエイトリンクではありませんのでご安心ください)。

最後に、政府系金融機関で2,000社以上の中小企業の融資支援と事業再生の現場に立ち会ってきた経験から、適切な財務管理と資金調達のサポートが中小企業の成長と持続可能性に不可欠であると深く理解しています。

これまでにも多くの銀行融資に関連する資金調達の支援実績があり、直近では3年間融資を受けられなかった企業様でも銀行融資を成功させた実績がございます。 資金調達や経営に関するお悩みをお持ちの経営者の方は、ぜひ弊社までお問い合わせください。